九毛九2024年营收微增、净利暴跌 三大主品牌集体失速 加盟出海难破转型困局

出品:新浪财经上市公司研究院

作者:新消费主张/木予

连锁餐饮品牌九毛九近日发布2024年度业绩公告。报告期内,公司实现总营收60.74亿元,同比微增1.5%,归母净利润却同比暴跌87.7%至5580.70万元;餐厅总数量虽然较2023年净新增81家,但主品牌九毛九门店年内净减少6家,太二、怂火锅仅分别净新增56家、18家,远低于年初制定的95-120家、35-40家目标。

尽管业绩承重压,九毛九还是拿出了当期净利润的92.5%进行分红。公告显示,公司董事会建议派付截至2024年12月31日止年度的末期股息每股普通股0.02港元,以及特别股息每股普通股0.02港元以庆祝集团成立三十周年,总规模折合人民币5162万元,与2023年逾2亿元的现金分红相比骤降74.6%。

派息计划看似慷慨,但股东实际收益大幅缩水,投资者们并不买账。年报发布后,九毛九的股价走势持续低迷。截至发稿日前收盘,公司每股价格约2.60港元,较年报发布前累计跌去超14个百分点,比2020年上市发行价降约六成;最新市值已不足40亿港元,与最高点相比蒸发93.4%。

核心品牌翻座率、人均消费双降 同店日均销售额连续四个季度下滑

净利润“断崖式”下跌的症结,或在于两大关键原因。

其一,品牌红利退潮。据国家统计局数据显示,2024年国内餐饮收入共55718亿元,同比增长5.3%,年营收200万元以上的餐饮企业收入共15298亿元,同比增长3.0%,而2023年两项指标增速分别20.4%、20.9%。与此同时,2024年国内新注册餐饮企业数量共357.4万家,餐饮企业存量达1680.6万家新高。

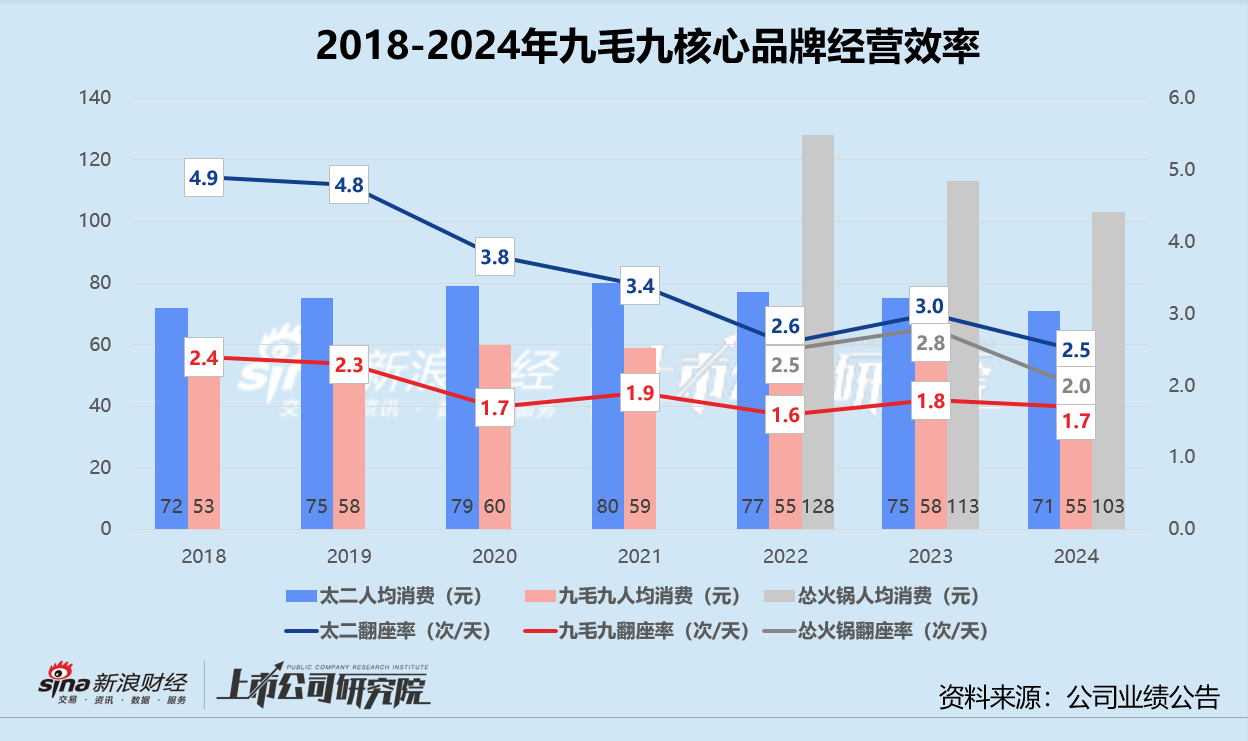

僧多粥少,行业内部竞争愈发激烈,九毛九的三大核心品牌九毛九西北菜、太二酸菜鱼和怂火锅厂的经营效率却每况愈下。结合往期财报披露的数据来看,2024年九毛九、太二和怂火锅的人均消费分别为55元、71元、103元,较2023年下降5.2%、5.3%、8.8%。其中,九毛九人均消费已跌回2022年疫情期间同等水平,太二和怂火锅同指标均创下自成立以来的最低点。

然而,价格一降再降也没能留住消费者。报告期内,九毛九、太二和怂火锅的翻座率分别录得1.7次/天、2.5次/天、2.0次/天,与2023年相比缩减5.6%、16.7%、28.6%。值得一提的是,太二2018年横空出世之际每天翻座率高达4.9次,怂火锅2023年翻座率也一度逼近每天3次,昔日商场的“网红排队王”如今风光不再。

客单价、客流量双双走低,同店销售额自然不容乐观。2024年,九毛九和太二的同店销售额分别为4.53亿元、33.09亿元,同比下降13.0%、18.8%。曾被寄予厚望成为第二增长曲线的怂火锅,同店销售额从2023年的5.09亿元下滑至3.48亿元,降幅超31%。分季度来看,九毛九、太二和怂火锅同店日均销售额连续四个季度同比负增长,怂火锅更是一连三个季度降幅超30%。

核心品牌表现不及预期,直接对九毛九收入端造成冲击。2024年,公司的餐厅经营收入合计48.80亿元,同比减少3.7%,对总营收的贡献从84.6%直接降至80.4%。

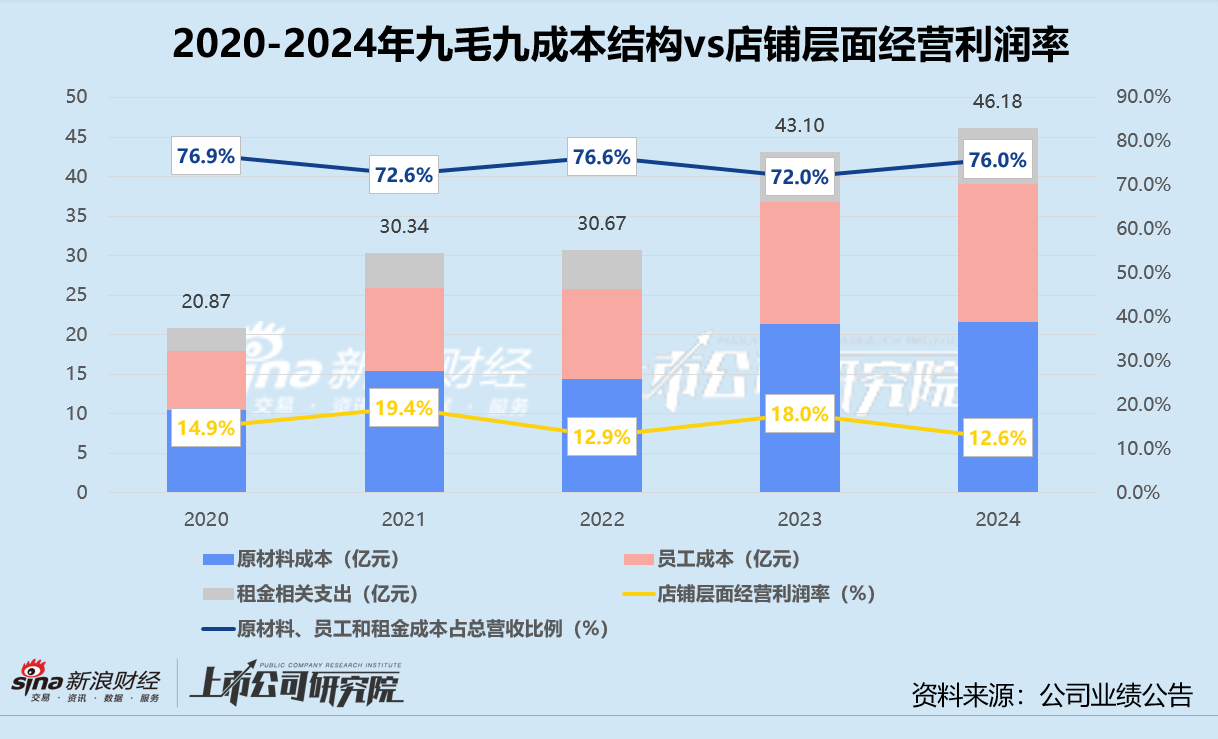

其二,成本结构恶化。2024年,九毛九终止经营并转让了两个经营不善的子品牌——轻奢粤菜那未大叔是大厨和酸汤烤鱼赖美丽,因闭店而产生的物业、厂房及设备减值亏损高达1.12亿元。尽管如此,公司还是没有放弃尝试新副牌。此前推出的高端牛肉火锅赏鲜悦木,每天只接待30位顾客,用餐需要提前预约,人均消费直逼千元;新开业的山外面贵州酸汤火锅,门店选址、大小和装修风格都与怂火锅类似,截至2024年末已开出20家餐厅。

另一方面,九毛九对老品牌太二和怂火锅进行了升级,试水“鲜活”概念,对抗长久以来的预制菜争议。据公开报道显示,太二近日在广州新开了三家门店,主打鱼、鲜鸡和鲜牛肉。怂火锅的菜单上也出现了现杀牛蛙、鲜切黄牛肉、现开生蚝等新鲜食材,从处理到上桌不超过2小时。

新品牌积极拓店和“鲜活升级”策略,导致九毛九2024年所用原材料及耗材、员工成本及租金相关支出合计达46.19亿元,与2023年相比整体增长7.2%,远超同期收入增速。餐厅运营的“三座大山”占总营收比例由72.0%提升至76.0%,店铺层面经营利润锐减30.5%至7.48亿元。

开放加盟下沉水土不服 出海扩张多年收效甚微

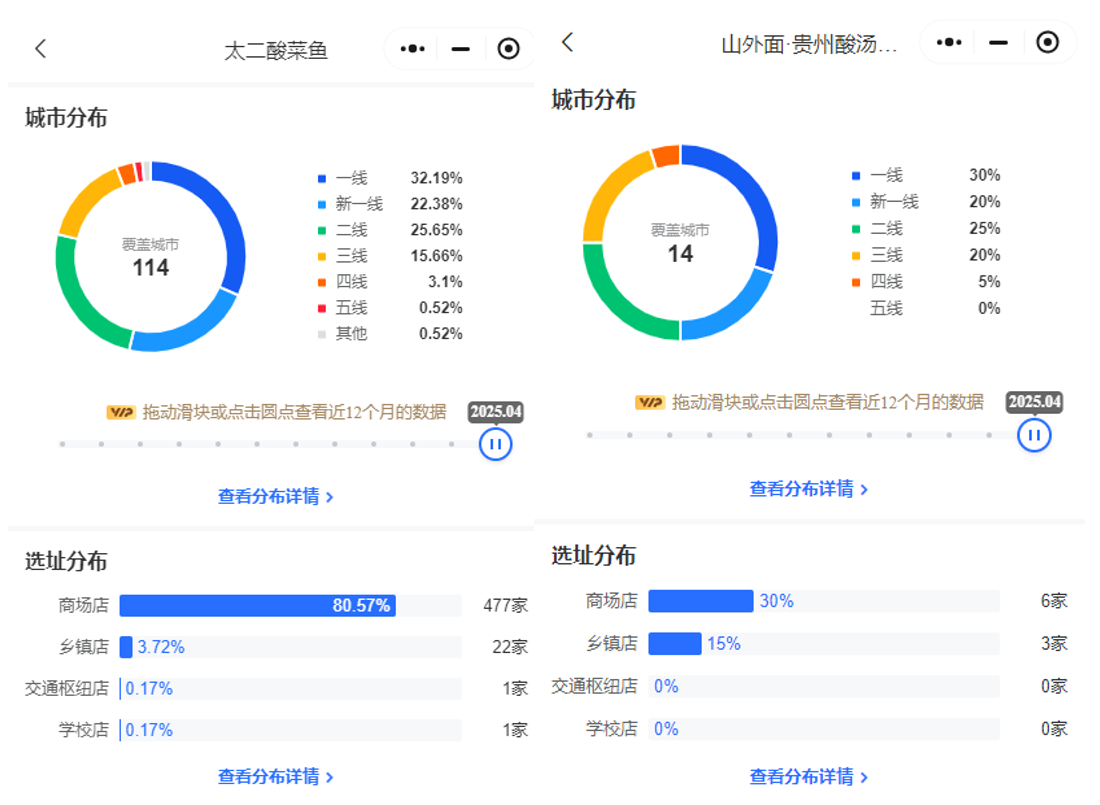

为了挽回颓势,一直坚持直营的九毛九,2024年2月首次宣布开放太二品牌加盟,新孵化的山外面贵州酸汤火锅(下文简称:山外面)更是以加盟为核心打造的模型。据公开报道披露,太二在国内主要面对新疆、西藏、台湾等省份及机场、高铁等交通枢纽场景测试加盟模式,成功后再拓展到其他省份。山外面则致力于在国内一线、新一线及二线城市寻找合作伙伴,一口气锁定了全国60个商场。

不过,回顾公司加盟业务,这一年的进展似乎很难令人满意。截至2024年12月31日,太二只开出了11家加盟店。据窄门餐眼数据显示,对比开放加盟前,太二在三线及以下城市的门店占比仅微增0.1%,乡镇店和交通枢纽店占比增长不足1%。山外面的加盟店也仅有16家,主要分布在“大本营”广东附近的华南地区。换而言之,太二在下沉市场的渗透力度非常有限,山外面仍处于品牌发展初期。

该现象背后的根本矛盾,在于太二和山外面高成本模式与低容错市场的错配。据悉,太二一次性加盟投资成本高达300万元,包括25万元加盟费、10万元保证金、25万元新店服务支持费及运营管理费,且门店必须选址大型商业中心,面积限制在180-250平方米。山外面的合作条件同样严苛,加盟商需提供300万元以上合法资金或2000万可变现资产证明,并具备3-5年知名商业项目经验及5-15家店的管理经验。

极高的资金门槛远超下沉市场中小投资者的承受范围,低线城市优质商圈资源稀缺、租金议价能力较弱,进一步挤压加盟商的盈利空间。尤其山外面采取的“合作方主导经营+一年后回购”模式,加盟商前期需承担经营风险,后期收益分成机制却不明确,一年后才能选择转正或退出,种种不确定性抑制了投资者的积极性。叠加自营店经营堪忧、酸菜鱼和火锅赛道步入存量竞争等不利因素,太二和山外面对于加盟商的品牌吸引力显著减弱。

海外也没能成为“应许之地”。早在2021年,太二就高调进军东南亚和北美,苦心经营四年后目前却只有30家门店,近一年净新增12家,九成以上为加盟店。与众多中国餐饮品牌类似,太二出海首站选在新加坡,后逐步延伸至马来西亚、泰国和印度尼西亚,东南亚地区累计开设15家门店,约占海外门店总数的一半。

2024年财报虽然没有单独披露太二的海外业绩,但就经营数据而言,2024年第二季度至第四季度,品牌其它地区餐厅翻台率已从每天4.4次降至4.2次,人均消费也从162元减少至155元,显露疲态。不难预想,供应链本土化不足、文化适应性待提高和餐厅管理半径拉长,是太二出海面临的巨大挑战。

据最新运营公告显示,2025年第一季度,九毛九各品牌的经营依旧毫无起色。太二、九毛九餐厅数量连续两个季度净减,山外面在营餐厅总数不增反降至18家。包括怂火锅在内的核心品牌自营店同店日均销售额再次出现双位数下跌,太二海外餐厅翻台率首次降至4.0次/天以内,人均消费环比下降0.6%。在品牌红利消退、成本高企与市场厮杀的多重困境下,九毛九的转型突围之路,或许比想象中更为漫长。

发表评论